发布时间:2019-12-11 来源:期货海 关键词:期货交易,期货投资,期货商品,期货开户,期货入门

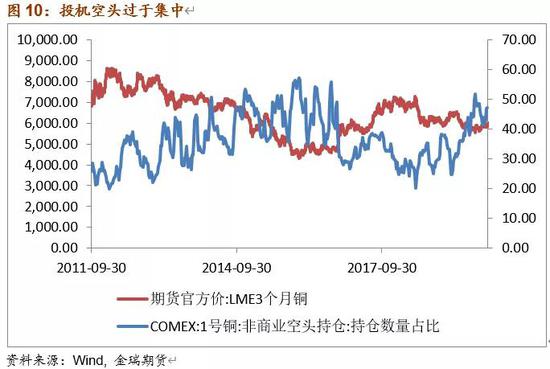

9月开始我们提出铜价企稳,一旦形势稍有好转就会出现短期的期货交易大幅反弹。主要观点是经济可能会企稳,同时也观察到一些宏观经济数据的转暖;铜极低的表观库存;以及投机空头过于集中。最近铜价终于迎来了久违的大幅上涨——虽然这种涨幅在前几年不值一提。在此我们简要梳理铜价上涨的逻辑以及我们对后市的看法。

1、经济预期改善

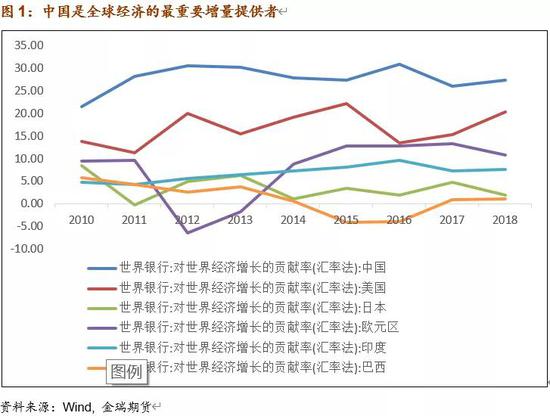

境外经济有一些改善,且未来可能会因中国企稳而明显带动。8月份以来境外一些数据就有微弱改善。如摩根大通全球制造业PMI指数持续小幅反弹,10月在我们跟踪的全球主要20多个国家和地区中,PMI反弹的国家占比创了下半年新高。10月除美国外,全球其他几个大型经济体,如中、欧、日、印均反弹。当前美国经济见顶的可能性大,但是韧性仍然比较强。上周公布的非农就业数据再次明显超过预期。当前美国制造业表现很差,带动投资走弱,但是再连续3次降息之后,低利率刺激了房地产市场,稳定了金融市场也对消费起到了促进作用,房地产市场表现尤其强劲。欧洲比较差,因为欧洲在全球大型经济体中出口占比最高,今年欧洲出口明显承压,也拖累了其制造业。但是9月份以来全球贸易也有了一些好转,虽然整体复苏趋势仍不明显,但可能已经对欧洲经济产生了一定的积极影响,我们看到德国及欧元区制造业PMI出现了2个月的连续反弹。中国早已经成为拉动全球经济增长最重要的国家,对全球经济的拉动率已经连续多年排名第一。今年全球经济表现差的一个重要原因是中国向全球输出了通缩。反过来,一旦中国经济好转,通过外贸传导至全球,会明显拉动境外经济的增长。

中国经济9月份开始有一些企稳的迹象,但随后无论是每个月的月度经济数据,如PMI、社融等金融数据,投资、工业数据等,还是更高频的数据,如重点城市房地产的销售,土地出让,耗煤量,汽车销售,粗钢开工率等都有明显反复。趋势不明显,市场信心不足。

近期市场可能是观察到几个细节,如佛山等城市房地产限购,上周五政治局经济会议等释放的一些信息,对政策底的确认更加有信心。相对而言,我们近来一直更为乐观一些。我们认为当前政策底部应该是失业率的底部。虽然从大趋势上看经济跟就业并非线性对应的关系,跟劳动力结构,经济结构等有很大关系;但是毫无疑问经济增长至少对稳定就业是最重要的要素。今年城镇调查失业率不断攀升,接近5.5%的年初政府工作报告目标。另外一组数据更加明显。百度与失业率相关的关键词,如“找工作”等大幅攀升。今年整体是位于有数据统计来的新高。去年7月份首次提了六稳,首当其冲是稳定就业,这事关社会的和谐稳定。因此在失业率压力明显增加的情况下,稳增长的力度势必会加强。

此外,我们还看到了很多市场所忽略的相对乐观的东西。比如虽然经济下行压力加大,但是我们政策始终非常克制。下调MLF、LPR等幅度很小,汽车行业遭遇20年增长新低也没有任何明显的刺激政策,财政政策也并未明显发力,总之我们的工具箱中还有很多工具没有使用,未来可以更从容应对。还有一个重点是投资增长潜力明显。

今年以来受多方面影响,制造业投资增长出现下跌,基建投资增长缓慢。制造业投资和产能利用率出现了背离,未来增长潜力较大。明年基建提速的预期非常明显,专项债提前下发并且不能用于棚改等项目,明年财政政策毫无疑问会往基建多倾斜。房地产投资会往下走,但是今年最近一年多大家也都愿意相信向下的斜率是会很平缓的。

GDP从需求看就是三大块,出口、消费和投资。投资大概率会企稳并且有望弱改善,如果出口能企稳甚至小幅改善,那么经济的反弹就会出现。GDP从收入法看就是社会总收入,收入增加了,并且预期更好了,消费自然会更好。中国经济好,会通过出口影响全球,全球经济好又会通过外需带动中国出口,由此展开一轮正向循环,带来全球经济的小幅改善。

2、基本面低库存叠加供应的扰动

低库存体现在两方面。一是全球显性库存低。当前全球电解铜显性库存57万吨,创出多年新低。之所库存这么低价格还不涨,主要在于一方面对消费预期悲观,另外一方面对明年供应预期乐观。今年因为铜精矿干扰率高全球精矿产量略有下滑,市场普遍预期明年铜精矿产量有比较明显的恢复。但明年同样会面临铜精矿干扰率的不确定,废铜批文及新标出台的不确定性,某些高成本、资金紧张冶炼厂的生产不确定(最近两天市场传出山东某冶炼厂的新“旧闻”)等。总之,在极低的库存下,供需的边际变化对价格的影响都可能会是巨大的。

关于库存第二个是产业库存。无论是宏观数据,中观我们拟合的数据,还是微观的调研数据,当前有色产业链库存都是历史低位。产业去库是导致今年表观消费表现较差的一个原因。一旦需求稍有好转,产业补库会带来一部分用铜消费的好转。

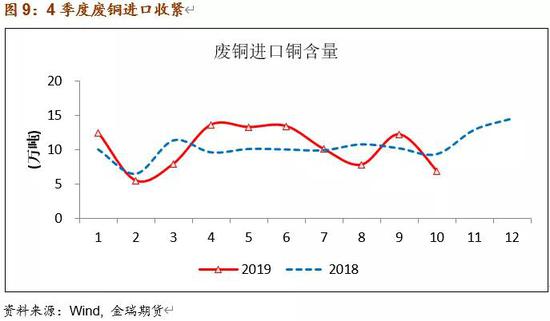

最近两批的废铜批文收紧导致了废铜进口下滑,供应偏紧的又一个原因。如上文所言,明年仍然有阶段性的不确定性。批文会不会继续紧?废铜进口的新标准何时出台,实际执行细节如何,等等。

3、市场过于看空

笔者长期走访大量产业客户。今年下半年以来,见过数量庞大的各类型铜产业链企业,几乎没有一个乐观的。原料难采购,上游利润不好;需求不好,加工费下滑,下游利润也不好,终端同样极少有好消息。没有一个乐观,可能就应该乐观的一个原因。市场普遍非常悲观,意味着企业备库的动力非常弱,也意味着在期货套保、现货远期定价上都是偏空的。无论是期货还是现货市场,都会体现为预期过于一致,空头过于集中。一旦形势稍有好转,空头平仓带来的反弹也就自然十分剧烈。值得一提的是国内市场做场外期权交易的较多,铜市场熊市格局下盛行卖出虚值看涨期权的操作,这里也积累了大量的空头头寸。一旦价格连续反弹,空头止损带价格会产生推波助澜的作用。

总体上,宏观预期修复,基本面低库存加上供应的扰动,叠加市场看空氛围过于浓厚,是导致近期铜价大幅反弹的原因。展望后市,我们认为更大概率上中国经济会出现阶段性的拐点,从而带来去全球经济迎来一轮弱复苏。铜价可能会因此整体重心小幅上移。

作者:期货海

来源:期货海

热点排行